© WEKA Business Solutions GmbH

A-1200 Wien, Dresdner Straße 45

E-Mail: kundenservice@weka.at

Umgründungssteuerrichtlinien 2002

1.5.4.1. Entstehen bzw Erweiterung einer internationalen Schachtelbeteiligung

290

§ 5 Abs. 7 Z 1 UmgrStG regelt die sich ergebenden Auswirkungen einer Auslandsverschmelzung auf Ebene der inländischen Anteilseigner hinsichtlich des Entstehens oder der Veränderung einer internationalen Schachtelbeteiligung im Sinne des § 10 Abs. 2 KStG 1988.

Zu den Voraussetzungen für das Vorliegen einer internationalen Schachtelbeteiligung siehe KStR 2013 Rz 1200 ff. In Ausnahmefällen kann die Regelung des § 5 Abs. 7 Z 1 UmgrStG jedoch auch im Falle von Inlandsverschmelzungen auf Anteilsinhaberebene zur Anwendung kommen (siehe dazu Rz 297a).

Zu den Voraussetzungen für das Vorliegen einer internationalen Schachtelbeteiligung wird auf KStR 2013 Rz 1200 ff verwiesen.

291

§ 5 Abs. 7 UmgrStG hat nur Bedeutung für die in § 10 Abs. 3 erster Satz KStG 1988 verankerte Steuerneutralität der internationalen Schachtelbeteiligung iSd § 10 Abs. 2 KStG 1988.

292

Zur Vermeidung des Effektes, dass vor der Auslandsverschmelzung nicht begünstigte Beteiligungsquoten nach der Verschmelzung im Realisierungsfall (Veräußerung, Liquidation) außer Ansatz bleiben, nimmt § 5 Abs. 7 Z 1 UmgrStG eine zeitliche Abgrenzung in der Weise vor, dass die in der bis zur Verschmelzung steuerhängigen Beteiligungsquote enthaltenen stillen Reserven auch nach der Verschmelzung steuerhängig bleiben. Erreicht wird dies durch eine Ausnahme von der Steuerneutralität gemäß § 10 Abs. 3 erster Satz KStG 1988 dahingehend, dass der im Realisierungsfall entstehende Gewinn bis zur Höhe des Unterschiedsbetrages zwischen dem höheren Teilwert und dem Buchwert der Beteiligung zum Verschmelzungsstichtag steuerpflichtig ist.

293

Die Steuerneutralität der Beteiligung des § 10 Abs 3 erster Satz KStG 1988 ist nur für die nach der Verschmelzung neu entstandenen stillen Reserven anwendbar.

294

Die Anwendung des § 5 Abs 7 Z 1 UmgrStG setzt voraus, dass eine inländische unter § 7 Abs 3 KStG 1988 fallende Körperschaft zumindest an der ausländischen übertragenden oder zugleich auch an der übernehmenden ausländischen Körperschaft oder im Falle einer Export-Verschmelzung an der inländischen übertragenden Körperschaft beteiligt ist.

Wird als Folge der Auslandsverschmelzung die Beteiligungsquote an der übernehmenden Körperschaft auf zumindest 10 % aufgestockt, entsteht eine internationale Schachtelbeteiligung. Zum Entstehen einer internationalen Schachtelbeteiligung kann es sowohl durch die Gewährung neuer Anteile als auch durch die Übertragung von Altanteilen (Vorratsaktien) kommen.

295

Beim Unterbleiben einer Anteilsgewährung infolge identer Beteiligungsverhältnisse (zB Verschmelzungen von Schwestern-Gesellschaften) sind gemäß § 5 Abs 5 UmgrStG die Buchwerte der Anteile an der übertragenden Körperschaft den Buchwerten an der übernehmenden Körperschaft hinzuzurechnen.

296

Da infolge der notwendigen Beteiligungsidentität die Veränderung einer internationalen Schachtelbeteiligung nur dann in Betracht kommt, wenn bereits vor der Verschmelzung eine 10-prozentige – oder höhere – Beteiligung an der übernehmenden Körperschaft bestand, ist § 5 Abs. 7 Z 1 UmgrStG nur für den Fall anwendbar, dass die ausländische übertragende Körperschaft nicht einer inländischen Kapitalgesellschaft vergleichbar ist (zB Verschmelzung einer ausländischen Genossenschaft mit einer ausländischen vergleichbaren Kapitalgesellschaft; vgl. KStR 2013 Rz 1204 f).

297

Aus der Sicht des § 5 Abs. 7 Z 1 UmgrStG sind folgende Fälle einer Beteiligungsänderung zu unterscheiden:

- War der inländische Gesellschafter vor der Verschmelzung sowohl an der übertragenden als auch an der übernehmenden Körperschaft zu weniger als 10 % beteiligt, ist der volle Unterschiedsbetrag zwischen dem neuen Buchwert der Beteiligung an der übernehmenden Gesellschaft und dem höheren Teilwert im Verschmelzungszeitpunkt von der Steuerneutralität ausgenommen und bleibt daher steuerhängig.

- War der inländische Gesellschafter zum Verschmelzungszeitpunkt nur an der übernehmenden Gesellschaft mit 10 % oder mehr beteiligt, betrifft die Ausnahme von der Steuerneutralität nur die Beteiligungserweiterung.

Beispiel:

Die inländische A-AG ist seit 3 Jahren zu 10 % an der deutschen M-GmbH (Buchwert der Beteiligung 20) und zu 5 % an der deutschen T-GmbH (Buchwert der Beteiligung 4) beteiligt. Die M-GmbH ist zu 40 % an der T-GmbH beteiligt. Die Verkehrswerte der M und der T betragen je 320. Die T-GmbH wird auf die M-GmbH (up-stream-merger) verschmolzen.

Bei der A-AG ist der Buchwert der Beteiligung an T dem Buchwert der Beteiligung an M steuerneutral zuzuschreiben: der Buchwert der M nach Verschmelzung beträgt 24. Darin sind stille Reserven von 24 enthalten (10 % von 320 + 5 % von 320 = 48 abzüglich 24), davon entfallen auf T und auf M je 12. Da die Beteiligung von der A-AG an M schon vor Verschmelzung eine steuerneutrale internationale Schachtel gewesen ist, waren bisher nur stille Reserven von 12 (auf die Beteiligung T entfallend) steuerhängig. Es ist daher in dieser Höhe eine Ausnahme von der Steuerneutralität gegeben.

Wird die Beteiligung um 50 verkauft, sind vom Veräußerungsgewinn von 26 (50 abzüglich Buchwert von 24) 12 steuerpflichtig.

- War der inländische Gesellschafter nur an der übertragenden Gesellschaft mit 10 % oder mehr beteiligt, kann auf Grund des Umtauschverhältnisses durch die Ausgabe neuer Anteile eine internationale Schachtelbeteiligung entstehen. Da die Fortsetzung der bisherigen internationalen Schachtelbeteiligung in der Beteiligung an der übernehmenden Gesellschaft keine Ausnahme von der Steuerneutralität auslöst, kann sich diese nur auf die bisherige Minderbeteiligung an der übernehmenden Gesellschaft erstrecken.

- War der inländische Gesellschafter vor der Verschmelzung an der übernehmenden Körperschaft überhaupt nicht beteiligt, ist der Erwerb einer internationalen Schachtelbeteiligung an der übernehmenden Gesellschaft nur dann möglich, wenn der Gesellschafter bereits an der übertragenden Gesellschaft eine steuerneutrale internationale Schachtelbeteiligung hielt. Da diesfalls eine Steuerhängigkeit stiller Reserven nicht entsteht, liegt kein Anwendungsfall des § 5 Abs. 7 Z 1 UmgrStG vor. Ein allfälliges Absinken der Beteiligungsquote unter 10 % kann aber zum Wegfall der inländischen Schachtelbeteiligung führen (siehe Rz 298).

- Die einjährige Mindestbehaltedauer gemäß § 10 Abs. 2 KStG 1988 auf Anteilsinhaberebene wird durch eine unter das UmgrStG fallende Auslandsverschmelzung nicht unterbrochen. Gewinnanteile vor Ablauf der Jahresfrist unterliegen daher der vorläufigen Besteuerung. Wird die Besitzfrist nachträglich erfüllt, sind die Gewinnanteile aus der internationalen Schachtelbeteiligung endgültig steuerbefreit bzw. steuerneutral. Bei Substanzgewinnen kann bereits zum Veräußerungszeitpunkt endgültig beurteilt werden, ob die Jahresfrist eingehalten wurde oder nicht (siehe KStR 2013 Rz 1212 ff).

- War der inländische Gesellschafter an der übertragenden und an der übernehmenden Gesellschaft vor der Verschmelzung zu weniger als 10 % beteiligt, lag keine internationale Schachtelbeteiligung vor. Durch das verschmelzungsbedingte Entstehen der internationalen Schachtelbeteiligung beginnt die Jahresfrist für die vereinigten Anteile ab dem maßgebenden Erwerbszeitpunkt der übernommenen Anteile (Rz 262) zu laufen.

- War der Gesellschafter zum Verschmelzungszeitpunkt an beiden Gesellschaften zwar mit 10 % oder mehr, aber weniger als ein Jahr beteiligt, ist die Jahresfrist auf die ursprünglichen Anschaffungszeitpunkte zu beziehen. Ein Anwendungsfall von § 5 Abs. 7 Z 1 UmgrStG liegt auch bei Erfüllung der Jahresfrist nicht vor (zur Zusammenführung zweier internationaler Schachtelbeteiligungen siehe auch letzter Bulletpoint).

- War der Gesellschafter zum Verschmelzungsstichtag nur an der übernehmenden Gesellschaft länger als ein Jahr mit 10 % oder mehr beteiligt, beginnt hinsichtlich der Beteiligungserweiterung die Jahresfrist ab dem maßgebenden Erwerbszeitpunkt der übernommenen Anteile (Rz 262) zu laufen. Sollte die erweiterte Beteiligung innerhalb der Jahresfrist veräußert werden, tritt Steuerpflicht nicht nur hinsichtlich der Ausnahme von der Substanzgewinnbefreiung, sondern auch hinsichtlich der nach dem Verschmelzungszeitpunkt entstandenen und auf die Erweiterung der internationalen Schachtelbeteiligung entfallenden stillen Reserven ein.

- Bestand die Beteiligung des Gesellschafters an der übernehmenden Gesellschaft zwar mit 10 % oder mehr aber weniger als ein Jahr, ist hinsichtlich des Beginnes der Jahresfrist gleichfalls auf den ursprünglichen Anschaffungszeitpunkt abzustellen. Die Veräußerung der Beteiligung innerhalb der Jahresfrist führt zur vollständigen Besteuerung der stillen Reserven, gleichgültig, ob diese auf Zeiträume vor der Verschmelzung oder danach entfallen. Sollte die mindestens 10-prozentige Beteiligung zum Verschmelzungsstichtag die Jahresfrist nicht erfüllen und wird diese Beteiligung außerhalb der Jahresfrist veräußert, ist für die Substanzgewinnbefreiung die Ausnahme von der Steuerneutralität nicht maßgebend.

- War der Gesellschafter an beiden Gesellschaften länger als ein Jahr aber nur an der übertragenden Gesellschaft mindestens 10 % beteiligt, läuft hinsichtlich der begünstigten Beteiligungsquote die bereits begonnene Besitzfrist weiter, für die nicht begünstigte Beteiligungsquote beginnt ab dem maßgebenden Erwerbszeitpunkt der übernommenen Anteile (Rz 262) eine neue Besitzfrist zu laufen. Die Ausnahme von der Steuerneutralität ist auf die mindestens 10-prozentige Beteiligung an der übertragenden Gesellschaft auch dann nicht anzuwenden, wenn die Jahresfrist im Verschmelzungszeitpunkt nicht erfüllt ist.

- War der inländische Gesellschafter zum Verschmelzungsstichtag sowohl an der ausländischen übertragenden Gesellschaft als auch an der ausländischen übernehmenden Gesellschaft zu mehr als 10 % beteiligt, liegt im Falle deren Auslandsverschmelzung kein Anwendungsfall von § 5 Abs. 7 Z 1 UmgrStG vor (Zusammenführung zweier internationaler Schachtelbeteiligungen; hinsichtlich der Vermögensebene und der Anwendung von § 3 Abs. 4 UmgrStG siehe dazu bereits Rz 178), und zwar ungeachtet dessen, wie die Option für die jeweilige internationale Schachtelbeteiligung ausgeübt wurde. Wurde hinsichtlich der internationalen Schachtelbeteiligungen die Option gemäß § 10 Abs. 3 KStG 1988 vom Gesellschafter jeweils unterschiedlich ausgeübt (einmal optiert, einmal steuerneutral), geht die getroffene Entscheidung hinsichtlich der Beteiligung an der übertragenden Körperschaft (Option oder Steuerneutralität) aufgrund der Identitätsfiktion des § 5 Abs. 2 UmgrStG sowie der sinngemäßen Anwendung von § 10 Abs. 3 Z 4 KStG 1988 auf die erhaltene Beteiligung an der übernehmenden Gesellschaft über. Die steuerliche Behandlung der Beteiligung an der übernehmenden Gesellschaft ist in weiterer Folge getrennt nach der jeweiligen maßgebenden Entscheidung fortzusetzen: Künftige Wertänderungen teilen daher das Schicksal des optierten bzw. nicht optierten Teiles und sind daher beim Gesellschafter entsprechend der Relation des optierten bzw. nicht optierten Anteils der Beteiligung an der übernehmenden Gesellschaft steuerpflichtig bzw. steuerfrei zu behandeln. Für die Zuordnung der künftigen Wertveränderungen zum optierten bzw. nicht optierten Anteil ist das Verkehrswertverhältnis der Beteiligungen zum Verschmelzungsstichtag maßgeblich. Dasselbe gilt auch für die Zuordnung weiterer, künftig angeschaffter Anteile an der übernehmenden Gesellschaft. Die Verschmelzungsrichtung spielt daher für die steuerliche Behandlung beim Gesellschafter keine Rolle.

297a

Vom Anwendungsbereich des § 5 Abs. 7 Z 1 UmgrStG sind insbesondere Auslands- und Exportverschmelzungen erfasst (siehe Rz 290, 294), jedoch kann die Regelung auch bei reinen Inlandsverschmelzungen zur Anwendung gelangen: Dies ist etwa bei diagonalen Konzernverschmelzungen zweier inländischer Gesellschaften der Fall, die bei der inländischen Anteilsinhaberin – im Hinblick auf deren Beteiligung an einer ausländischen Tochtergesellschaft – mittelbar zur Entstehung bzw. Erweiterung einer internationalen Schachtelbeteiligung führt.

Beispiel:

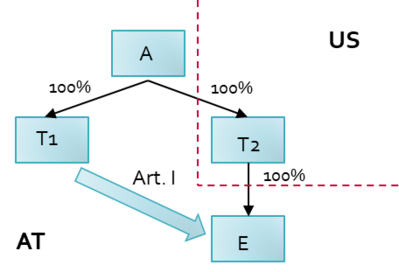

Die inländische A-GmbH hält 100 % an ihrer inländischen Tochtergesellschaft T1-GmbH sowie 100 % an der in den USA ansässigen Tochtergesellschaft T2 (steuerneutrale internationale Schachtelbeteiligung). Die T2 ist ihrerseits wiederum zu 100 % an der inländischen E-GmbH beteiligt.

Zum 31.12.X1 wird die inländische T1-GmbH auf die inländische E-GmbH gemäß Art. I UmgrStG verschmolzen, wobei von einer Kapitalerhöhung zu Gunsten der A-GmbH abgesehen wird.

Verschmelzungsbedingt wird bei einer Körperschaft als Anteilsinhaberin, hier der A-GmbH, eine internationale Schachtelbeteiligung (mittelbar) erweitert, weshalb § 5 Abs. 7 Z 1 UmgrStG anzuwenden ist. Hinsichtlich der bisher nicht steuerbegünstigten Beteiligungsquoten (= stille Reserven in der Beteiligung der A-GmbH an der übertragenden T1-GmbH) ist auf den Unterschiedsbetrag zwischen den Buchwerten und den höheren Teilwerten § 10 Abs. 3 erster Satz KStG 1988 im Falle der späteren Veräußerung der T2 durch die A-GmbH nicht anzuwenden.