Über 800 Verträge und Mustervorlagen, Fachinformation, aktuelle Judikatur

» Mehr Infos zum Portal Gesellschaftsrecht

Umgründungssteuerrichtlinien 2002

1.7.3.2.1. Verschmelzung einer gruppenfremden Körperschaft auf den inländischen Gruppenträger

351e

Wird eine inländische nicht der Unternehmensgruppe angehörige Körperschaft auf den inländischen Gruppenträger verschmolzen, berührt der Vermögenszugang die Unternehmensgruppe nicht. Die Änderung der Beteiligungsverhältnisse am Gruppenträger aufgrund einer Konzentrationsverschmelzung hat für die Unternehmensgruppe keine Bedeutung. Dies gilt auch für eine Downstream-Verschmelzung auf den Gruppenträger.

Soweit vortragsfähige Verluste der übertragenden Körperschaft nach Maßgabe des § 4 UmgrStG auf den Gruppenträger übergehen, sind diese ab dem dem Verschmelzungsstichtag folgenden Veranlagungszeitraum im Rahmen der Ermittlung des Gruppeneinkommens neben den vorhandenen weiterhin vortragsfähigen Verlusten des Gruppenträgers verrechenbar.

Hinsichtlich der vortragsfähigen Verluste des Gruppenträgers hat ebenfalls eine Prüfung zu erfolgen, ob der Objektbezug bzw. die Vergleichbarkeit iSd § 4 Z 1 lit. b und c UmgrStG hinsichtlich des verlusterzeugenden Vermögens zum Verschmelzungsstichtag gegeben ist. Soweit die vortragsfähigen Verluste aus der Zurechnung der Ergebnisse der Gruppenmitglieder resultieren, ist der Objektbezug nicht gewahrt, wenn das verlustverursachende Vermögen in der Unternehmensgruppe nicht mehr vorhanden ist (gruppenbezogene Betrachtungsweise). Dies gilt gleichermaßen für die Prüfung der Vergleichbarkeit iSd § 4 Z 1 lit. c UmgrStG.

Beispiel 1:

Die Holding A-GmbH ist Gruppenträger einer seit X1 bestehenden Unternehmensgruppe, zu der die B-GmbH, C-GmbH und D-GmbH als 100-prozentige Töchter gehörten. Sowohl die C-GmbH als auch die D-GmbH erwirtschaften Verluste. Die C-GmbH wird zum 31.12.X6 auf die B-GmbH verschmolzen, wobei der Betrieb der C-GmbH fortgeführt wird. Während des Jahres X7 wird von der D-GmbH der verlustverursachende Betrieb eingestellt.

Zum 31.12.X8 wird die gruppenfremde X-GmbH auf den Gruppenträger verschmolzen.

Der vortragsfähige Verlust der A-GmbH zum 31.12.X8 iHv 500.000 stammt mit 100.000 aus der Zurechnung der Verluste der C-GmbH und mit 70.000 aus der Zurechnung der Verluste der D-GmbH und zwar resultieren sie aus dem im Jahr X7 eingestellten Betrieb.

Die Verluste der C-GmbH bleiben erhalten, weil das verlustverursachende Vermögen nach wie vor in der Gruppe (nunmehr bei der B-GmbH) in vergleichbarem Umfang vorhanden ist. Die dem Gruppenträger A-GmbH zugerechneten Verluste der D-GmbH fallen hingegen mit Ablauf des 31.12.08 weg, weil das verlustverursachende Vermögen infolge Einstellung des Betriebes im Jahr 07 nicht mehr vorhanden ist.

Die Zuordnung der noch offenen Verlustvorträge zu den einzelnen Gruppenmitgliedern für Zwecke der gruppenbezogenen Betrachtungsweise erfolgt anhand der folgenden Grundsätze:

- Es können nur Verluste aus jenen Jahren in den Verlustvortrag des Gruppenträgers eingehen, in denen das Gruppenergebnis negativ war.

- Sind im Verlustvortrag Verluste aus mehreren Jahren enthalten, sind in Gewinnjahren zunächst die ältesten Verluste zu verrechnen („first-in-first-out“-Prinzip).

- Die Grundsätze der Ergebniszurechnung gemäß § 9 Abs. 1 und Abs. 6 KStG 1988 sind zu beachten, weshalb Verluste dem unmittelbar oder mittelbar beteiligten Gruppenmitglied zuzurechnen sind und bei diesem gegebenenfalls saldiert werden können.

- Lassen die Grundsätze der Ergebniszurechnung gemäß § 9 Abs. 1 und Abs. 6 KStG 1988 keine eindeutige Verrechnung zu, sind die verbleibenden Verluste im Verhältnis der ursprünglichen Verlusthöhe den verlusterzeugenden Gruppenmitgliedern zuzurechnen (Relationsrechnung).

Beispiel 2:

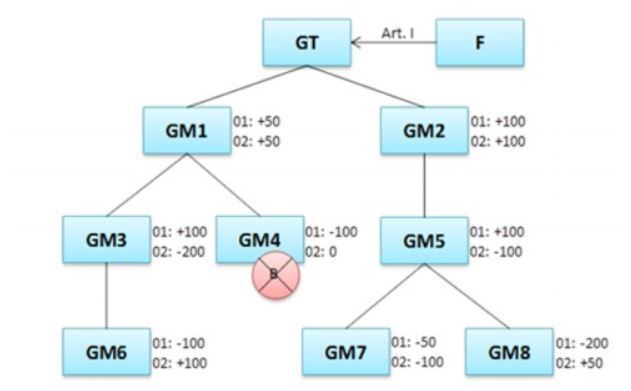

Eine Unternehmensgruppe (alle Mitglieder bilanzieren zum 31.12.) hat folgenden Aufbau: Der Gruppenträger GT ist an zwei Gruppenmitgliedern GM1 und GM2 beteiligt. GM1 ist wiederum an GM3 und GM4; GM2 an GM5 beteiligt. GM3 hält eine Beteiligung an GM6, GM5 Beteiligungen an GM7 und GM8. Das Beteiligungsausmaß beträgt jeweils 100 %.

Im Jahr 01 erzielten die Gruppenmitglieder folgende Ergebnisse:

GM1: +50; GM2, GM3 und GM5 jeweils: +100; GM4 und GM6 jeweils: –100; GM7: –50; GM8: –200; GT: 0.

Das Gruppenergebnis beträgt daher im Jahr 01 -100; dieser Verlust geht in den Verlustvortrag des Gruppenträgers ein. Der Verlust ist zur Hälfte (50) von GM4 verursacht worden, weil der Verlust von GM6 zur Gänze mit dem Gewinn von GM3 verrechnet werden konnte. Weiters wurde ein Verlust in Höhe von 40 von GM8 und ein Verlust in Höhe von 10 von GM7 verursacht (Relationsrechnung).

Im Jahr 02 erzielten die Gruppenmitglieder folgende Ergebnisse:

GM1: +50; GM2 +100; GM3: –200; GM4: 0; GM5: –100; GM6: +100; GM7: –100; GM8: +50; GT: 0.

Das Gruppenergebnis im Jahr 02 beträgt ebenfalls –100. Ein Verlust in Höhe von 50 wurde von GM3 verursacht; ein Verlust in Höhe von 25 durch GM5 und GM7 (Relationsrechnung).

Im Jahr 03 kann ein positives Gruppenergebnis von 50 mit dem bestehenden Verlustvortrag von 200 verrechnet werden, wobei zunächst die älteren Verluste aus dem Jahr 01 abzuziehen sind. Dadurch halbiert sich der aus dem Jahr 01 zugewiesene Verlust bei GM4 auf 25, bei GM8 auf 20 und bei GM7 auf 5.

Im Jahr 04 wird die gruppenfremde Körperschaft F auf GT verschmolzen; der verlustverursachende Betrieb ist bei GM4 nicht mehr vergleichbar vorhanden. Es kommt daher zu einer Kürzung der Verlustvorträge bei GT im Ausmaß von 25.

Sofern eine eindeutige Zuordnung der Verluste zum verlustverursachenden Vermögen nicht möglich ist, bestehen keine Bedenken, eine sachgerechte, betriebswirtschaftlich nachvollziehbare Aliquotierung der Verlustvorträge vorzunehmen (siehe Rz 198).

Die Verschmelzung einer gruppenfremden Körperschaft auf den inländischen Gruppenträger führt nicht zu einer Kürzung eines etwaigen Gruppen-Zinsvortrags oder Gruppen-EBITDA-Vortrags auf Ebene des Gruppenträgers im Rahmen der gruppenbezogenen Betrachtungsweise (siehe dazu näher Rz 255j).

351f

Wird eine inländische nicht der Unternehmensgruppe angehörige, aber als Minderheitspartner einer Gruppenträger-Beteiligungsgemeinschaft fungierende Körperschaft auf den Hauptbeteiligten verschmolzen, verdichtet sich das Beteiligungsverhältnis des Hauptbeteiligten zu einer ausreichenden finanziellen Verbindung. Das Ende der Beteiligungsgemeinschaft ändert daher ungeachtet der Tatsache, dass die Beteiligungsgemeinschaft als Gruppenträger galt, nichts an der Unternehmensgruppe.

Ab dem rückwirkenden Erreichen der unmittelbaren ausreichenden finanziellen Verbindung kann eine von beiden Körperschaften vorgenommene anschaffungsbedingte Firmenwertabschreibung hinsichtlich restlicher Fünfzehntelbeträge fortgesetzt werden. Siehe das Beispiel in Rz 351b.

351g

Wird eine ausländische nicht der Unternehmensgruppe angehörige Körperschaft auf den inländischen Gruppenträger verschmolzen, berührt der Vermögenszugang auf den Gruppenträger die bestehende Unternehmensgruppe nicht. Die diesbezüglichen Ausführungen in Rz 351a gelten entsprechend.