Über 800 Verträge und Mustervorlagen, Fachinformation, aktuelle Judikatur

» Mehr Infos zum Portal Gesellschaftsrecht

Umgründungssteuerrichtlinien 2002

3.1.6.6.4. Mitübertragung von Finanzierungsverbindlichkeiten

734

Neben einem Kapitalanteil können keine weiteren Wirtschaftsgüter eingebracht werden. Ausgenommen von diesem Ausschluss sind lediglich die Finanzierungsverbindlichkeiten für die Anschaffung der Kapitalanteile (Wahlrecht zur Mitübertragung oder Zurückbehaltung von Finanzierungsverbindlichkeiten). Wird in einem Einbringungsvertrag neben dem Kapitalanteil dennoch sonstiges Vermögen (zB eine Liegenschaft) miteingebracht, ist der Vorgang in einen unter Art. III UmgrStG fallenden Vorgang und einen unter den Tauschgrundsatz des § 6 Z 14 EStG 1988 fallenden Sacheinlagetatbestand zu trennen.

Das Wahlrecht zur Mitübertragung von Finanzierungsverbindlichkeiten kommt lediglich zur Anwendung, wenn Kapitalanteile isoliert übertragen werden. Werden qualifizierte (teil-)betriebszugehörige Kapitalanteile im Rahmen einer (Teil-)Betriebseinbringung übertragen, ist das Wahlrecht zur Mitübertragung von Finanzierungsverbindlichkeiten hingegen nicht anzuwenden; diesfalls sind die allgemeinen Grundsätze zum Finanzierungszusammenhang gemäß § 16 Abs. 5 Z 4 UmgrStG zu beachten (VwGH 17.7.2019, Ro 2016/13/0018, zur Abspaltung eines betriebszugehörigen Kapitalanteils im Rahmen einer Teilbetriebsabspaltung; siehe dazu Rz 1665).

735

Soll die Anschaffungsverbindlichkeit miteingebracht werden, bedarf dies einer speziellen Regelung im Einbringungsvertrag. Das Wahlrecht der Miteinbeziehung der Finanzierungsverbindlichkeiten kann dahingehend ausgeübt werden, dass die gesamte (ausstehende) Verbindlichkeit, ein Teil davon oder nichts miteingebracht wird. Sollte von diesem Wahlrecht im Einbringungsvertrag nicht ausdrücklich Gebrauch gemacht werden, gilt die Verbindlichkeit aus der Anschaffung der Kapitalanteile als nicht miteingebracht. Diente eine Anschaffungsverbindlichkeit dem Erwerb mehrerer Kapitalanteile („Sammelverbindlichkeit“), sollen aber nicht sämtliche dieser Kapitalanteile eingebracht werden, ist bei Ausübung des Wahlrechts zur Miteinbeziehung der Anschaffungsverbindlichkeit eine nachvollziehbare Zuordnung zu den übertragenen bzw. zurückbehaltenen Kapitalanteilen vorzunehmen. Die in § 16 Abs. 5 Z 3 UmgrStG geforderte zusammenhängende Behandlung von Aktivum und Passivum hat hier keine Bedeutung (siehe auch Rz 881), da sich einerseits § 16 Abs. 5 UmgrStG nicht auf die Einbringung von Kapitalanteilen bezieht und zudem § 12 Abs. 2 Z 3 UmgrStG als lex specialis vorgeht.

736

Voraussetzung für die Berücksichtigung der Finanzierungsverbindlichkeit ist, dass diese mit der Anschaffung in unmittelbaren Zusammenhang steht. Später durchgeführte Umschuldungsmaßnahmen der ursprünglichen Finanzierungsschuld stehen der Einbringungsfähigkeit dieser Verbindlichkeiten nicht entgegen.

737

Der Zinsaufwand für die fremdfinanzierte Anteilsanschaffung durch eine natürliche Person ist bis zur Einbringung nach § 20 Abs. 2 EStG 1988 vom Abzugsverbot betroffen und kann nach der Einbringung von der übernehmenden Körperschaft gemäß § 11 Abs. 1 Z 4 KStG 1988 als Betriebsausgabe geltend gemacht werden. Wird die Anschaffungsverbindlichkeit nicht mitübertragen, sondern zurückbehalten, besteht für diese Verbindlichkeit kein unmittelbarer Zusammenhang mehr mit der Anschaffung der eingebrachten Kapitalanteile. Bei Zugehörigkeit zum Betriebsvermögen ist der Zinsaufwand ab dem dem Einbringungsstichtag folgenden Tag bis zur Tilgung der Verbindlichkeit abzugsfähig. Wird der gesamte Betrieb einer natürlichen Person samt dem betriebszugehörigen Kapitalanteil unter Zurückbehalten der Anschaffungsverbindlichkeit eingebracht, kann der Zinsenaufwand im Hinblick auf die Zugehörigkeit der Verbindlichkeit zum Privatvermögen zu keinen (nachträglichen) Betriebsausgaben führen (VwGH 30.9.2009, 2004/13/0169).

737a

Für Einbringung von Kapitalanteilen, wenn der Einbringungsvorgang nach dem 31.12.2012 dem zuständigen Firmenbuchgericht zur Eintragung angemeldet oder dem zuständigen Finanzamt gemeldet wird:

Verbindlichkeiten in unmittelbarem Zusammenhang mit einer Einlage im Sinne des § 8 Abs. 1 KStG 1988 in die Körperschaft, deren Anteile übertragen werden, zählen jedenfalls zum Begriff des Kapitalanteils, wenn die Einlage innerhalb von zwei Jahren vor dem Einbringungsstichtag erfolgt ist. Solche Verbindlichkeiten in unmittelbarem Zusammenhang mit einer Einlage in die Körperschaft, deren Anteile eingebracht werden sollen, können daher vom Einbringenden nicht zurückbehalten werden. Erfolgt trotzdem eine Zurückbehaltung, ist eine Anwendungsvoraussetzung des Art. III UmgrStG verletzt.

Beispiel:

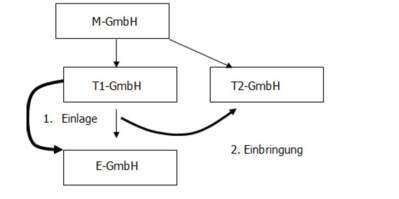

Die M-GmbH ist jeweils zu 100 % an der T1-GmbH (Buchwert 100 und Verkehrswert 1.000) und der T2-GmbH beteiligt. Die T1-GmbH ist Alleingesellschafterin der E-GmbH. Im Jänner des Jahres 01 erfolgt eine Zuschussgewährung iHv 900 durch die T1-GmbH an die E-GmbH und Kreditaufnahme dafür durch die T1-GmbH. Im Juni des Jahres 02 erfolgt die Einbringung der Anteile der E-GmbH durch die T1-GmbH in die Schwestergesellschaft T2-GmbH ohne Anteilsgewährung.

Eine Zurückbehaltung der Verbindlichkeit zur Finanzierung der Einlage in die E-GmbH ist anlässlich der Einbringung der Anteile der E-GmbH nicht zulässig. Die sidestream-Einbringung führt gemäß § 20 Abs. 4 Z 3 UmgrStG zu einer Abstockung der Anschaffungskosten der Beteiligung der M-GmbH an der T1-GmbH nach Verkehrswertverhältnissen.