Über 800 Verträge und Mustervorlagen, Fachinformation, aktuelle Judikatur

» Mehr Infos zum Portal Gesellschaftsrecht

Umgründungssteuerrichtlinien 2002

3.10.2.1.2 Beteiligungseinbringung

1245c

- Bringt der Gruppenträger oder eine beteiligte Körperschaft die Beteiligung an der Beteiligungskörperschaft in ein unmittelbar oder mittelbar zu 100 % verbundenes Gruppenmitglied unter Verzicht auf eine Anteilsgewährung ein, ändert dies nichts an der Unternehmensgruppe, es verschieben sich nur die für die Einkommenszurechnung maßgebenden Ebenen. Hat der Gruppenträger oder die beteiligte Körperschaft auf die Beteiligung eine Firmenwertabschreibung vorgenommen, geht diese objektbezogen auf das übernehmende Gruppenmitglied über (siehe Beispiele in KStR 2013 Rz 1122). Die als Gegenleistung angeschaffte Beteiligung begründet de jure die Firmenwertabschreibungsmöglichkeit, es wird aber tatsächlich ein Firmenwert nicht darstellbar sein.

Auswirkungen auf die Zusammensetzung der Unternehmensgruppe können sich dann ergeben, wenn es mangels der Alleingesellschafterfunktion bei der übernehmenden Körperschaft zur Ausgabe von Anteilen kommt. Es kann dabei zu einem Wechsel hinsichtlich der ausreichenden finanziellen Verbindung kommen.

- Kommt es durch die Beteiligungseinbringung zu einer Anteilsgewährung seitens des übernehmenden Gruppenmitglieds, ergeben sich die in Rz 1245b dargestellten Folgen.

Die Einbringung einer firmenwertabgeschriebenen Beteiligung löst keine Nacherfassung gemäß § 9 Abs. 7 letzter TS KStG 1988 aus.

Beispiel:

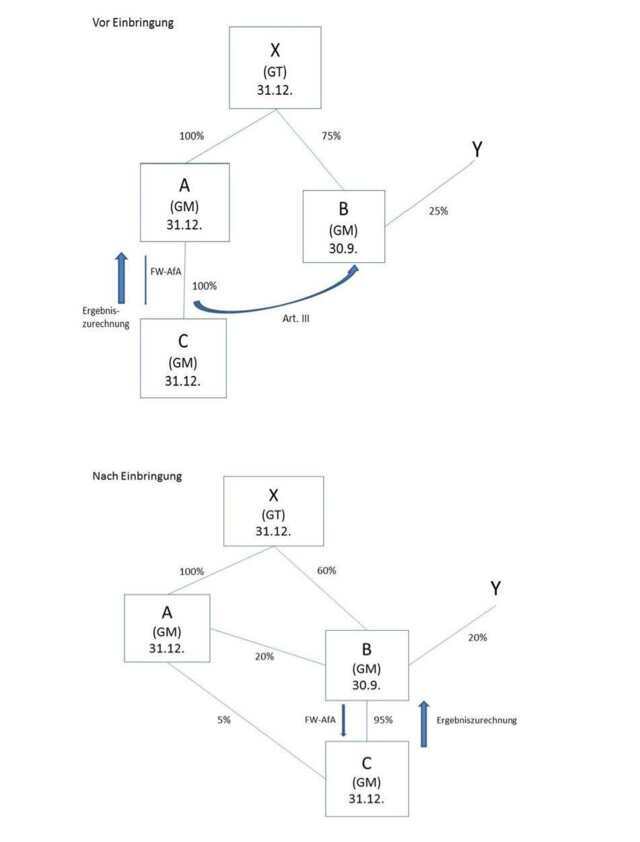

Die Unternehmensgruppe besteht aus dem Gruppenträger X (WJ = KJ). Dieser hält eine 100-prozentige Beteiligung am Gruppenmitglied A (WJ = KJ) und eine 75-prozentige Beteiligung am Gruppenmitglied B (Wirtschaftsjahr 1.10.-30.9.). Die restlichen 25 % an B werden durch die natürliche Person Y gehalten.

Das beteiligte Gruppenmitglied A hält eine 100-prozentige Beteiligung an der operativ tätigen Beteiligungskörperschaft C (WJ = KJ).

A bringt 95 % der Beteiligung an C zum

- 31.12.01

- 30.9.01

in das Gruppenmitglied B ein.

Die Einbringung erfolgt gegen Gewährung neuer Anteile gemäß § 19 Abs. 1 UmgrStG, wodurch sich die Beteiligung des Gruppenträgers X zum auf den Einbringungsstichtag folgenden Tag auf 60 % vermindert und A in weiterer Folge ab diesem Stichtag zu 20 % an B beteiligt ist.

Firmenwertabschreibung:

Die von A auf die erworbene Beteiligung an C vorgenommene Firmenwertabschreibung kann in dem mit dem Umgründungsstichtag endenden Zeitraum letztmalig im Jahr 01 zu einem Fünfzehntel geltend gemacht werden.

Im Fall a) kann B die Firmenwertabschreibung im Hinblick auf die Übernahme der Beteiligung im laufenden Wirtschaftsjahr 01/02 noch nicht geltend machen. Es kann durch B erst zu Lasten des Wirtschaftsjahres 02/03 ein weiteres Fünfzehntel iHv 95/100 der Bemessungsgrundlage abgesetzt werden.

Im Fall b) schließt B mit seinem Wirtschaftsjahr an das durch den Einbringungsstichtag fiktiv endende Wirtschaftsjahr des A an und kann das folgende Fünfzehntel zu Lasten des Wirtschaftsjahres 01/02 im Ausmaß von 95/100 der Bemessungsgrundlage geltend gemacht werden.

Die verbleibende 5-prozentige Beteiligung des Gruppenmitglieds A an der Beteiligungskörperschaft C vermittelt keine Fortführung der Firmenwertabschreibung.

Einkommensermittlung:

Das Einkommen des Gruppenmitglieds C des Jahres 01 wird im Fall

- zum 31.12.01 gemeinsam mit dem Ergebnis des Gruppenmitglieds A dem Gruppenträger zugerechnet. Erst für das Ergebnis des Jahres 02 erfolgt die Änderung der Zurechnung, sodass das Ergebnis des Jahres 02 des C zum 30.9.03 gemeinsam mit dem Ergebnis des B des Wirtschaftsjahres 02/03 dem Gruppenträger zuzurechnen ist und im Wirtschaftsjahr 03 beim Gruppenträger erfasst wird.

- dem Gruppenmitglied B zugerechnet und wird gemeinsam mit dem Ergebnis des B aus dem Wirtschaftsjahr 01/02 an den Gruppenträger weitergeleitet und von diesem in der Gruppenveranlagung 02 erfasst.