Über 800 Verträge und Mustervorlagen, Fachinformation, aktuelle Judikatur

» Mehr Infos zum Portal Gesellschaftsrecht

Umgründungssteuerrichtlinien 2002

3.10.4 Beendigung einer Unternehmensgruppe

1245k

Eine Unternehmensgruppe kann einbringungsveranlasst nur dann beendet werden, wenn sie nur aus einer unmittelbar verbundenen Beteiligungskörperschaft ohne oder mit von dieser gehaltenen weiteren Gruppenmitgliedern besteht und die ausreichende finanzielle Verbindung zur unmittelbar mit dem Gruppenträger verbundenen Beteiligungskörperschaft einbringungsbedingt verloren geht.

Beispiel:

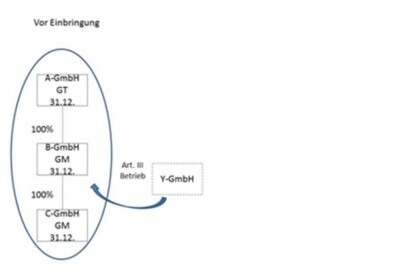

Die Unternehmensgruppe besteht aus der A-GmbH als Gruppenträger, der 100-prozentigen Tochter B-GmbH und der 100-prozentigen Tochter C-GmbH. Alle Gesellschaften bilanzieren auf den 31.12. Die unbeschränkt steuerpflichtige Y-GmbH bringt ihren Betrieb zum 31.12.02 in die B-GmbH gegen Gewährung neuer Anteile ein, sodass die Y-GmbH nach der Einbringung an der B-GmbH im Ausmaß von

Variante 1: 50 %

Variante 2: 49 % beteiligt ist.

Einbringungsbedingt ist die Y-GmbH ab dem dem Einbringungsstichtag folgenden Tag (1.1.03) an der B-GmbH beteiligt.

Vortragsfähige Verluste der Y-GmbH gehen nach Maßgabe des § 21 UmgrStG auf die B-GmbH über. Vorgruppenverluste und Außergruppenverluste der B-GmbH sind dahingehend zu prüfen, ob sie nach § 21 UmgrStG weiterhin abzugsfähig bleiben.

Ebenso ist im Rahmen der gruppenbezogenen Betrachtungsweise für die an den Gruppenträger durch die B-GmbH weitergeleiteten Verluste zu prüfen, ob das verlustverursachende Vermögen noch vergleichbar (bei der B-GmbH bzw. in der Gruppe) vorhanden ist. Ist dies der Fall, kommt es zu keinerlei Einschränkungen beim Verlustvortrag. Hat die B-GmbH hingegen beispielsweise zwischenzeitlich einen verlustverursachenden Teilbetrieb veräußert oder eingestellt, hat eine Kürzung des Verlustvortrages beim Gruppenträger A-GmbH zu erfolgen (gilt für Einbringungsverträge ab dem 1.12.2011).

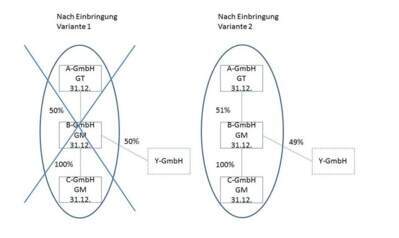

Variante 1:

Sinkt die Beteiligung der A-GmbH durch die Einbringung auf 50 % oder weniger, ist die Unternehmensgruppe zum 31.12.02 beendet. Zu diesem Stichtag erfolgt letztmalig die Ergebniszurechnung der B-GmbH gemeinsam mit dem Gewinn oder Verlust der C-GmbH an den Gruppenträger. Ebenfalls kann zu diesem Stichtag letztmalig eine durch den Gruppenträger A-GmbH begonnene Firmenwertabschreibung auf die Beteiligung an der B-GmbH bzw. auch eine auf die Beteiligung an der C-GmbH durch die B-GmbH vorgenommene Firmenwertabschreibung geltend gemacht werden. Ist zum Zeitpunkt der Beendigung der Unternehmensgruppe die Mindestbestandsdauer noch nicht erfüllt, ist die Unternehmensgruppe rückabzuwickeln und sind die ehemaligen Gruppenmitglieder isoliert zu besteuern.

Variante 2:

Bleibt die finanzielle Verbindung nach der Einbringung erhalten, weil die A-GmbH eine mehr als 50-prozentige Beteiligung hält, ändert sich nichts an der Unternehmensgruppe. Die einbringungsbedingte Verminderung der Beteiligungsquote an der B-GmbH bewirkt keine Änderung der Firmenwertabschreibung, da sich die Bemessungsgrundlage nicht ändert.