Über 800 Verträge und Mustervorlagen, Fachinformation, aktuelle Judikatur

» Mehr Infos zum Portal Gesellschaftsrecht

Umgründungssteuerrichtlinien 2002

6.4.1.2.1. Aufspaltung einer betriebsführenden Körperschaft

1711

Ein im Fall der Aufspaltung auf Grund der einschränkenden Bestimmungen des § 35 UmgrStG in Verbindung mit dem auf § 4 Z 1 lit. a UmgrStG (Objektbezug) und § 4 Z 1 lit. c UmgrStG (Größenvergleich) verweisenden § 21 UmgrStG nicht auf die neue oder übernehmende Körperschaft übergehender Verlustvortrag geht verloren.

Geht bei der Aufspaltung auf jeden Rechtsnachfolger ein (Teil)Betrieb über, ist die kleinste Einheit für die Objektbetrachtung der (Teil)Betrieb.

Bei der Aufspaltung kann es vorkommen, dass mangels Vorliegen mehrerer Betriebe einerseits ein Betrieb und andererseits anderes begünstigtes Vermögen im Sinne des § 12 Abs. 2 UmgrStG (Kapitalanteile) übertragen werden. Auch in diesem Fall ist der Teilbetrieb die kleinste Einheit für die Objektbetrachtung.

Im Hinblick auf die Maßgeblichkeit des § 21 UmgrStG kommt betriebszugehörigen Kapitalanteilen, die für sich begünstigtes Vermögen im Sinne des § 12 Abs. 2 Z 3 UmgrStG darstellen, für die Frage der Objektbetrachtung nur Bedeutung zu, wenn diese gesondert übertragen werden. Ist ein Kapitalanteil zum Spaltungsstichtag nicht mehr vorhanden (zB in Folge einer Veräußerung oder Liquidation), spielt dies für die Anwendung von § 35 UmgrStG iVm § 4 UmgrStG keine Rolle (VwGH 14.10.2010, 2008/15/0212).

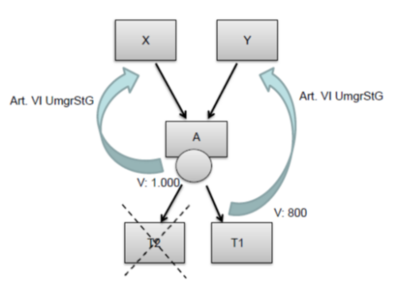

Beispiel:

Die aufspaltende A-GmbH überträgt ihren Betrieb auf die an ihr zu 50 % beteiligte X-GmbH und den betriebszugehörigen 30-prozentigen Kapitalanteil an der T1-GmbH auf die an ihr ebenfalls zu 50 % beteiligte Y-GmbH. Auf die Beteiligung an der T1-GmbH wurde eine Teilwertabschreibung iSd § 12 Abs. 3 Z 2 KStG 1988 durchgeführt. Auf diese Teilwertabschreibung entfällt eine Verlustkomponente iHv 800. Darüber hinaus befand sich im Betrieb auch eine 50-prozentige Beteiligung an der T2-GmbH, die bereits vor der Aufspaltung mit Verlust veräußert wurde. Der objektbezogene vortragsfähige Verlust beträgt 1.000 (Betrieb inklusive Verlust aus der Veräußerung des Anteils an der T2-GmbH, aber ohne Verlust aus der Beteiligung an der T1-GmbH).

Vor Aufspaltung:

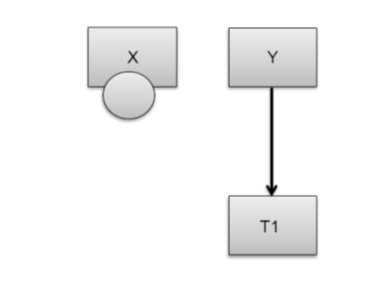

Nach Aufspaltung:

Auf die X-GmbH geht im Zuge dieser Aufspaltung der gesamte Verlust iHv 1.000 über. Diese Rechtsfolge gilt auch für noch offene Siebentelabsetzbeträge gemäß § 12 Abs. 3 Z 2 KStG 1988 betreffend die vor der Spaltung mit Verlust veräußerte Beteiligung an der T2-GmbH.

Auf die Y-GmbH geht im Zuge dieser Aufspaltung der Verlust aus der Teilwertabschreibung an der T1-GmbH (800) über, weil dieser Verlust dem isoliert übertragenen Vermögen „Kapitalanteil“ iSd § 12 Abs. 2 Z 3 UmgrStG zuzurechnen ist. Diese Rechtsfolge gilt auch für noch offene Siebentelabsetzbeträge gemäß § 12 Abs. 3 Z 2 KStG 1988 betreffend die Beteiligung an der T1-GmbH.

1711a

Auch ein Mitunternehmeranteil ist für Zwecke des § 35 UmgrStG als Betrieb anzusehen. Bei der Übertragung eines Mitunternehmeranteils im Wege einer Aufspaltung ist für die Frage der Verlustzurechnung darauf abzustellen, ob einerseits der von der Mitunternehmerschaft zum Zeitpunkt der Verlustentstehung geführte Betrieb zum Spaltungsstichtag noch vorhanden ist. Dabei ist ohne Relevanz, ob der Mitunternehmeranteil zum Betriebsvermögen eines mitübertragenen Betriebes gehört oder ob dieser einen eigenständigen Betrieb darstellt. Andererseits muss für einen – vollständigen – Verlustübergang auch der Mitunternehmeranteil zum Spaltungsstichtag im selben Ausmaß wie zum Zeitpunkt der Verlustentstehung dem Übertragenden zuzurechnen sein (vgl. Rz 200).

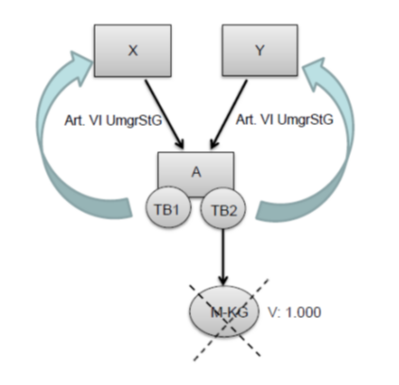

Beispiel:

Die aufspaltende A-GmbH überträgt ihren Teilbetrieb 1 auf die an ihr zu 50 % beteiligte X-GmbH und den Teilbetrieb 2 auf die an ihr ebenfalls zu 50 % beteiligte Y-GmbH. Zum Betriebsvermögen des Teilbetriebes 2 gehörte ein Mitunternehmeranteil an der M-KG, der bereits vor der Aufspaltung mit Verlust (1.000) veräußert wurde.

Vor Aufspaltung:

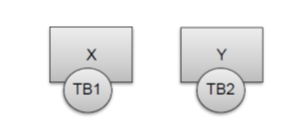

Nach Aufspaltung:

Der Verlust aus dem vor der Aufspaltung veräußerten Mitunternehmeranteil an der M-KG iHv 1.000 geht nicht auf die Y-GmbH über.

1711b

Wird im Zuge der Aufspaltung je ein (Teil)Betrieb übertragen und dabei die Verschiebetechnik des § 33 Abs. 4 UmgrStG angewendet, wird der auf den verschobenen Vermögensteil bezogene Verlustvortrag nur dann mit diesem mitübertragen, wenn es sich beim verschobenen Vermögensteil isoliert betrachtet um begünstigtes Vermögen im Sinne des § 12 Abs. 2 Z 2 und 3 UmgrStG handelt.

Beispiel:

Im Zuge der Aufspaltung werden aus dem dem Teilbetrieb 1 zuzurechnenden Vermögen ein bebautes Grundstück, eine Forderung und ein 25-prozentiger Kapitalanteil in den Teilbetrieb 2 verschoben und in der Übertragungsbilanz für den Teilbetrieb 2 ausgewiesen. Obwohl auf das bebaute Grundstück, die teilwertberichtigte Forderung und den Kapitalanteil Verluste entfallen, ist nur der aus der Teilwertabschreibung auf den Kapitalanteil entfallende Verlustrest dem Teilbetrieb 2 zuzurechnen und geht mit dem teilbetriebsbezogenen Verlust des Teilbetriebes 2 auf die den Teilbetrieb 2 übernehmende Körperschaft über. Die übrigen Verluste gehen auf die den Teilbetrieb 1 übernehmende Körperschaft über.