Über 800 Verträge und Mustervorlagen, Fachinformation, aktuelle Judikatur

» Mehr Infos zum Portal Gesellschaftsrecht

Umgründungssteuerrichtlinien 2002

6.7.4.1.2. Aufspaltung zur Aufnahme

1787a

Bei der Aufspaltung eines Gruppenmitglieds zur Aufnahme übernehmen andere Gruppenmitglieder oder unter anderem auch der Gruppenträger das Vermögen. Sind an der spaltenden Körperschaft Gruppenfremde beteiligt, kann es zu einer Erhöhung oder Verminderung der Beteiligungen an den übernehmenden Gruppenmitgliedern kommen.

Beispiel:

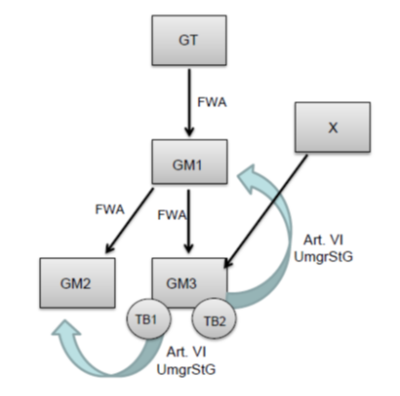

Eine Unternehmensgruppe besteht aus dem GT und den GM1 bis GM3. GT ist zu 75 % an GM1 beteiligt, GM1 ist wiederum zu 70 % an GM2 und zu 60 % an GM3 beteiligt; darüber hinaus hält auch die gruppenfremde Körperschaft X eine Beteiligung in Höhe von 40 % an GM3. Nunmehr wird GM3 derart aufgespalten, dass der Teilbetrieb 1 des GM3 auf GM2 (side-stream) und der Teilbetrieb 2 des GM3 auf GM1 (up-stream) übertragen wird. GT macht eine Firmenwertabschreibung auf GM1 geltend; GM1 machte eine Firmenwertabschreibung auf die nunmehr aufgespaltene GM3 sowie auf GM2 geltend.

Vor Spaltung:

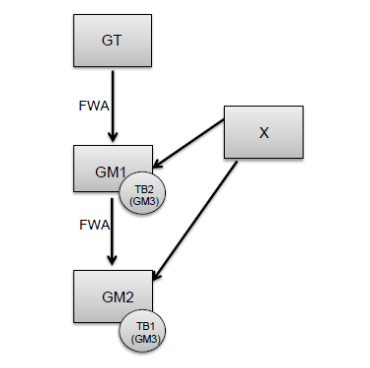

Nach Spaltung:

Auf Grund der spaltungsbedingten Vermögensübertragung des TB1 auf GM2 gehen die spaltungsgeborenen Anteile an der übernehmenden Körperschaft GM2 auf die Anteilsinhaber von der spaltenden Körperschaft GM3, somit auf die beteiligte Körperschaft GM1 und die gruppenfremde Körperschaft X über. Damit erhöht sich umtauschverhältnisbedingt die bereits bestehende Beteiligung von GM1 an GM2 („Aufstockung“ ihrer bisherigen 70 %-Beteiligung); X erhält neue Anteile an GM2.

Auf Grund der Vermögensübertragung des TB2 auf GM1 geht die Beteiligung von GM1 an GM3 unter, die gruppenfremde Körperschaft X erhält als Ersatz für den untergegangenen Anteil von 40 % an GM3 einen Anteil an der übernehmenden GM1. Dadurch sinkt die Beteiligung des GT an GM1 umtauschverhältnisbedingt ab. Sollte sie auf 50 % oder weniger sinken, ist die Gruppenzugehörigkeit von GM1 beendet; in diesem Fall würde die Gruppe insgesamt untergehen; weil GM1 beteiligte Körperschaft im Hinblick auf GM2 ist.

Die von GM1 auf die Beteiligung an der spaltenden Körperschaft GM3 vorgenommene Firmenwertabschreibung kann hinsichtlich des TB 1 durch die zusätzliche Beteiligung an GM2 im Ausmaß des auf den TB1 entfallenden Firmenwertanteils von GM1 fortgesetzt werden, ohne dass die bis zur Spaltung vorgenommene Firmenwertabschreibung auf die Beteiligung an GM2 eingeschränkt wird.

Die von GM1 auf die Beteiligung an der spaltenden GM3 vorgenommene Firmenwertabschreibung hinsichtlich des TB2 endet auf Grund des mit der spaltungsbedingten Übernahme des TB2 verbundenen Wegfalls der Beteiligung an GM3. Es kommt zu einer Nachversteuerung bereits vorgenommener Fünfzehntel aus der Firmenwertabschreibung gemäß § 9 Abs. 7 letzter Teilstrich KStG 1988.

Die vom GT auf die Beteiligung an GM1 vorgenommene Firmenwertabschreibung verändert sich ungeachtet des Absinkens auf Grund der neuen Beteiligung der gruppenfremden Körperschaft X an GM1 auf ein die finanzielle Verbindung nicht unterbrechendes Ausmaß nicht.